Se acerca el momento de cumplir con las obligaciones tributarias en Colombia. ¿Está listo para enfrentar el desafío? Con la diversidad de fechas, distintas personalidades jurídicas y plazos específicos, es esencial estar preparado.

Descubra la importancia de entender el calendario tributario, identificar a qué corresponde cada impuesto y cómo abordar esta complejidad de plazos. Prepárese para una gestión tributaria exitosa y, evite complicaciones legales.

En resumen

- El calendario tributario es un cronograma establecido por la DIAN que especifica las fechas límite para la presentación y pago de impuestos a lo largo del año. Algunos impuestos se han añadido de forma reciente y otros se mantienen desde hace muchos años.

- Las cuotas y meses distintos en el pago de un mismo impuesto en Colombia buscan distribuir la carga tributaria de manera equitativa y facilitar el cumplimiento de las obligaciones fiscales para los contribuyentes.

- El calendario tributario en Colombia es crucial para establecer fechas límite de presentación y pago de impuestos, proporcionando organización y predictibilidad. Su cumplimiento es fundamental para evitar sanciones y garantizar el adecuado financiamiento de las funciones estatales.

Impuesto sobre la Renta y Complementario Grandes Contribuyentes

El gravamen sobre los ingresos y sus complementos para los grandes contribuyentes conforma un único tributo que abarca tanto el impuesto sobre la renta como los complementarios vinculados a ganancias ocasionales y remesas.

Esta carga impositiva, de índole nacional y carácter directo, incide en la imposición sobre la totalidad de los ingresos percibidos por un contribuyente durante el año, siempre que tengan el potencial de generar un aumento neto en su patrimonio.

Este impuesto debe ser abonado por individuos naturales, entidades jurídicas o similares, junto con los contribuyentes afiliados al Régimen Tributario Especial y aquellos categorizados como “grandes contribuyentes”.

En términos generales, las entidades con una renta gravable superior a 120.000 UVT son designadas como grandes contribuyentes por la DIAN.

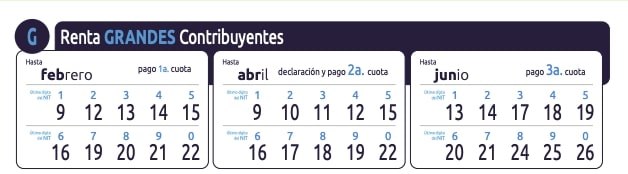

En lo que respecta al año fiscal 2023, el pago del impuesto ha sido estructurado según el último dígito del Número de Identificación Tributaria (NIT) de la siguiente forma:

- La primera cuota debe ser abonada entre el 9 y el 22 de febrero.

- La presentación de la declaración y el pago de la segunda cuota se llevarán a cabo entre el 9 y el 22 de abril.

- La tercera y última cuota deberá ser pagada entre el 13 y el 26 de junio de 2024.

Adicionalmente, a lo previamente expuesto, algunos casos deben sumar un anticipo correspondiente al año gravable 2024, entre ellos se encuentran:

- Instituciones financieras.

- Aseguradoras y reaseguradoras.

- Bolsa de valores y sus sociedades.

- Bolsas de bienes y productos agropecuarios.

- Proveedores de infraestructura del mercado de valores.

- Generadores de energía eléctrica a través de recursos hídricos.

- Entidades que presten servicios de transporte aéreo, marítimo, terrestre o fluvial entre lugares colombianos y extranjeros.

Este anticipo deberá ser saldado en dos cuotas iguales, calculadas sobre la base gravable del Impuesto sobre la Renta y Complementario del año fiscal 2023, y siguiendo el siguiente cronograma:

- Pago del 50 % de la primera cuota entre el 9 y el 22 de abril de 2024.

- Pago del 50 % de la segunda cuota entre el 13 y el 26 de junio de 2024.

Impuesto sobre la Renta y Complementario Personas Jurídicas

El Impuesto sobre la Renta y Complementario para Personas Jurídicas es un tributo directo que grava las utilidades de las entidades legales residentes en Colombia, así como los beneficios de personas jurídicas no residentes que mantengan una presencia estable en el país.

La diferencia clave entre el Impuesto sobre la Renta y Complementario para personas jurídicas y el dirigido a grandes contribuyentes radica en su alcance. Mientras que el primero abarca a todas las entidades legales, el segundo se focaliza en aquellas que cumplen con requisitos específicos de tamaño y actividad.

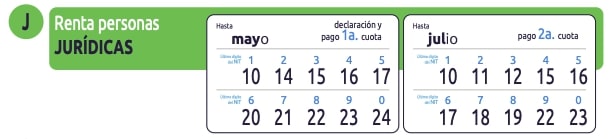

Las entidades legales, sociedades y contribuyentes del Régimen Tributario Especial, excluidos los grandes contribuyentes, deben presentar y pagar el Impuesto sobre la Renta y Complementario del año gravable 2023 en dos cuotas iguales, según el último dígito del NIT.

- La fecha límite para la declaración y la primera cuota es del 10 al 24 de mayo de 2024.

- La segunda cuota debe ser pagada del 10 al 23 de julio de 2024.

Al igual que en el impuesto a la renta y complementario, ciertos casos, deben liquidar un anticipo para el año gravable 2024. Este será basado en la base gravable del Impuesto sobre la Renta y Complementario del año gravable 2023.

Quienes deben pagarlo son estos casos:

- Instituciones financieras.

- Aseguradoras y reaseguradoras.

- Bolsa de valores y sus sociedades.

- Bolsas de bienes y productos agropecuarios.

- Proveedores de infraestructura del mercado de valores.

- Generadores de energía eléctrica a través de recursos hídricos (que no sean grandes contribuyentes).

- Entidades que presten servicios de transporte aéreo, marítimo, terrestre o fluvial entre lugares colombianos y extranjeros.

El pago se dividirá en dos cuotas distribuidas de la siguiente forma:

- Pago del 50 % de la primera cuota entre el 10 y el 24 de mayo de 2024.

- Pago del 50 % de la segunda cuota entre el 10 y el 23 de julio de 2024.

Asimismo, en los períodos establecidos, que coinciden con los plazos asignados a las personas jurídicas, las entidades del ámbito cooperativo que operan bajo el Régimen Tributario Especial también deberán rendir un tributo adicional a la DIAN.

En tal sentido, estas entidades se encuentran obligadas a llevar a cabo la presentación y el pago correspondiente al Impuesto sobre la Renta y Complementario para el año gravable 2023.

Estas fechas, contempladas entre el 10 y el 24 de mayo de 2024 para la primera cuota, y el 13 de septiembre de 2024 para la segunda cuota, son determinantes para que dichas entidades cumplan con sus responsabilidades tributarias.

Impuesto sobre las Ventas - IVA

Los sujetos que entran en el ámbito de aplicación del Impuesto sobre las Ventas (IVA) engloban tanto a personas naturales como jurídicas que realizan transacciones comerciales de bienes y servicios gravados.

Este tributo, de vital importancia en el marco fiscal, exige que dichos contribuyentes facturen el IVA a sus clientes y, posteriormente, lo declaren ante la DIAN. Sin embargo, este impuesto cuenta con diferentes divisiones para el pago según las ganancias de cada personalidad jurídica.

En este sentido, los grandes contribuyentes, sean personas jurídicas o naturales, que ostenten ingresos brutos equivalentes o superiores a 92.000 Unidades de Valor Tributario (UVT) al cierre del ejercicio fiscal anterior al 31 de diciembre, se encuentran obligados a realizar la presentación y el pago bimestral del IVA

Asimismo, aquellos que sean responsables del IVA por servicios telefónicos deben cumplir con esta misma periodicidad. Los plazos bimestrales establecidos para el año 2024 son los siguientes:

- Enero – febrero: del 11 al 22 de marzo.

- Marzo – abril: del 10 al 24 de mayo.

- Mayo – junio: del 10 al 23 de julio.

- Julio – agosto: del 10 al 23 de septiembre.

- Septiembre – octubre: del 13 al 26 de noviembre.

- Noviembre – diciembre: del 13 al 24 de enero de 2025.

En contraste, las personas jurídicas y naturales que estén sujetas al IVA, pero registren ingresos brutos inferiores a 92.000 UVT al cierre del ejercicio fiscal anterior al 31 de diciembre, deben cumplir con la presentación y pago de la declaración de forma cuatrimestral.

Las fechas establecidas para este grupo son las siguientes:

- Enero – abril: del 10 al 24 de mayo.

- Mayo – agosto: del 10 al 23 de septiembre.

- Septiembre – diciembre: del 13 al 24 de enero de 2025.

Finalmente, los proveedores de servicios desde el extranjero también se encuentran sujetos a la obligación de presentar la declaración bimestral de IVA y realizar el correspondiente pago en plazos establecidos para el año 2024.

Estas fechas, independientes del último dígito del Número de Identificación Tributaria (NIT), son:

- Enero – febrero: Hasta el 14 de marzo.

- Marzo – abril: Hasta el 16 de mayo.

- Mayo – junio: Hasta el 15 de julio.

- Julio – agosto: Hasta el 13 de septiembre.

- Septiembre – octubre: Hasta el 18 de noviembre.

- Noviembre – diciembre: Hasta el 16 de enero de 2025.

Retención en la Fuente

En Colombia, la retención en la fuente se presenta como un instrumento que posibilita la anticipación de la recaudación de impuestos por parte del Estado.

Este proceso es de carácter imperativo para individuos y entidades legales que llevan a cabo pagos afectados por impuestos, tales como sueldos, honorarios, alquileres, servicios y dividendos.

Los responsables de retener impuestos, ya sea sobre la renta, timbre o ventas (IVA), tienen la responsabilidad de declarar y abonar las retenciones y autorretenciones mensuales, ajustándose al último dígito del NIT.

Los plazos se extienden entre el séptimo y el décimo sexto día hábil de cada mes, destacando las siguientes fechas para el año 2024:

- Enero: del 9 al 22 de febrero.

- Febrero: del 11 al 22 de marzo.

- Marzo: del 9 al 22 de abril.

- Abril: del 10 al 24 de mayo.

- Mayo: del 13 al 26 de junio.

- Junio: del 10 al 23 de julio.

- Julio: del 12 al 26 de agosto.

- Agosto: del 10 al 23 de septiembre.

- Septiembre: del 9 al 23 de octubre.

- Octubre: del 13 al 26 de noviembre.

- Noviembre: del 10 al 23 de diciembre.

- Diciembre: del 13 al 24 de enero de 2025.

Impuesto Nacional al Consumo

Este es uno de los impuestos que han sido creados de manera más reciente por el Estado Colombiano, levantando grandes polémicas en algunas de sus aplicaciones.

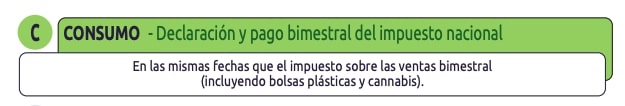

Los contribuyentes del Impuesto Nacional al Consumo, así como los referentes a bolsas plásticas y al consumo de cannabis, están obligados a realizar la presentación y el pago de la declaración de forma bimestral, considerando el último dígito del NIT.

El gravamen sobre el consumo de cannabis ha sido objeto de pugnas en la ciudadanía debido a su naturaleza y al contexto de cambios en la percepción social y legal de esta sustancia.

La imposición de este impuesto en el sector del cannabis ha provocado discusiones en torno a la regulación, el acceso medicinal y recreativo, así como a las implicaciones éticas y sociales asociadas al consumo de esta planta.

Algunos de los casos que entran bajo el impuesto al consumo son:

- Servicios de TV por cable.

- Servicio de expendio de comidas y bebidas alcohólicas.

- Centros de apuestas, máquinas tragamonedas y azar.

- Otros bienes y servicios de consumo suntuario: automóviles, joyas, obras de arte, etc.

Los plazos para cumplir con esta obligación son entre el séptimo y el décimo sexto día hábil de cada mes, específicamente para el año 2024:

- Enero – febrero: del 11 al 22 de marzo.

- Marzo – abril: del 10 al 24 de mayo.

- Mayo – junio: del 10 al 23 de julio.

- Julio – agosto: del 10 al 23 de septiembre.

- Septiembre – octubre: del 13 al 26 de noviembre.

- Noviembre – diciembre: del 13 al 24 de enero de 2025.

Impuesto Nacional sobre Productos Plásticos de un Solo Uso

El Impuesto Nacional sobre Productos Plásticos de un Solo Uso (IPPU) constituye un gravamen indirecto aplicado en Colombia sobre la comercialización de productos plásticos de un solo uso destinados al envasado, embalaje o empacado de bienes. El año 2024 será el primer año en que se paga por parte de los contribuyentes

Fue aprobado en 2022 con el fin de reducir los efectos nocivos y contaminantes asociados a los productos plásticos que comúnmente se encuentran en el día a día.

Los productos plásticos de un solo uso se definen como aquellos que no están diseñados para ser utilizados en múltiples ocasiones, independientemente de si el consumidor les da un uso repetido. Entre ellos se destacan:

- Bolsas plásticas

- Vasos plásticos

- Platos plásticos

- Cubiertos plásticos

- Pitillos plásticos

- Envases y embalajes plásticos para alimentos y bebidas

- Tapas de botellas plásticas

- Palillos de dientes plásticos

Los obligados al pago del IPPU son individuos y entidades legales dedicadas a la producción, ensamblaje o importación de productos plásticos de un solo uso.

Aquellos sujetos al tributo tienen la responsabilidad de realizar la declaración y efectuar el pago de esta obligación correspondiente a los años gravables 2022 y 2023 antes del décimo séptimo día hábil de febrero de 2024, es decir, antes del 23 de febrero.

Impuesto a las Bebidas y Productos Comestibles Ultraprocesados

El Gravamen a las Bebidas y Comestibles Ultraprocesados busca imponer un mayor deber fiscal sobre aquellos alimentos altamente procesados que contienen niveles considerables de ingredientes perjudiciales para la salud, como azúcares, grasas saturadas y sodio.

Este impuesto abarca diversas etapas, incluyendo la fabricación, comercialización, retiro de inventario y transferencia de productos con elevados niveles de azúcares añadidos, sodio o grasas saturadas, siendo los responsables los productores e importadores.

Este impuesto constituye una medida recientemente aprobada durante la actual administración gubernamental de Colombia, generando controversias debido a su impacto en el ámbito empresarial privado.

La obligación de presentar la declaración y efectuar el pago de este impuesto se llevará a cabo de forma bimestral, específicamente el décimo día hábil de los meses correspondientes, sin considerar el Número de Identificación Tributaria.

Para el año 2024, los plazos serán los siguientes:

- Enero – febrero: el 14 de marzo.

- Marzo – abril: el 16 de mayo.

- Mayo – junio: el 15 de julio.

- Julio – agosto: el 13 de septiembre.

- Septiembre – octubre: el 18 de noviembre.

- Noviembre – diciembre: el 16 de enero de 2025.

Impuesto al Patrimonio

El Impuesto al Patrimonio es un impuesto directo que incide sobre el valor neto del patrimonio, tanto para personas naturales como jurídicas.

Este gravamen se configura de manera individual, aplicándose al valor total de los bienes y derechos del contribuyente, descontando las obligaciones financieras que este pueda tener.

Las personas naturales y sucesiones ilíquidas que, al comienzo de cada año, es decir, al 1 de enero, ostenten un patrimonio líquido igual o superior a 72.000 UVT (equivalentes a $3.888.680.000 para el año 2024), se encuentran bajo la obligación de presentar la declaración y cumplir con el pago del impuesto correspondiente.

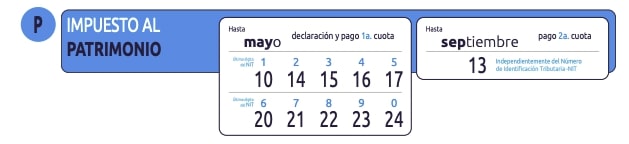

Este gravamen, que se divide en dos cuotas, cada una representando el 50% de la carga tributaria, se aplica sobre la diferencia entre el patrimonio bruto y las deudas a cargo del contribuyente.

Para efectuar el cumplimiento de estas obligaciones tributarias, la DIAN ha establecido dos fechas específicas para la cancelación de las cuotas. Estas son:

- La presentación y pago de la primera cuota deben realizarse entre el 10 y el 24 de mayo de 2024.

- La segunda cuota deberá abonarse el 13 de septiembre de 2024.

Declaración Anual de Activos en el Exterior

La Declaración Anual de Activos en el Exterior se erige como una obligación ineludible para los grandes contribuyentes, personas jurídicas y personas naturales.

En este contexto, aquellos cuyos activos en el extranjero, al 1 de enero del año a declarar, superen los 2.000 UVT, equivalente a más de $94.130.000 en el año 2024, deben atenerse a plazos específicos para cumplir con esta responsabilidad fiscal.

En primer lugar, los grandes contribuyentes deben realizar esta declaración en el periodo comprendido entre el séptimo y décimo sexto día hábil de abril, ajustándose al último dígito de su NIT. Es decir, tienen la ventana del 9 al 22 de abril de 2024 para cumplir con este requisito.

Por su parte, las personas jurídicas, también siguiendo la pauta del último dígito de su NIT, disponen del período entre el séptimo y décimo sexto día hábil de mayo, abarcando del 10 al 24 de mayo de 2024 para efectuar esta declaración anual de activos en el exterior.

En lo que respecta a las personas naturales, el proceso se torna más detallado, considerando los dos últimos dígitos de su NIT. Estos contribuyentes deberán cumplir con la declaración entre el séptimo día hábil de agosto y el décimo séptimo día hábil de octubre.

Es decir, tienen el margen comprendido entre el 12 de agosto y el 24 de octubre de 2024 para presentar la documentación correspondiente. Cabe destacar que esta declaración no es un mero trámite, sino un requisito esencial para aquellos que poseen activos en el extranjero.

La falta de presentación de la declaración de activos en el exterior cuando se está obligado a hacerlo puede considerarse como evasión fiscal, ya que implica la omisión de información relevante para el cálculo y pago de impuestos.

La pena por evasión fiscal al no declarar bienes en el extranjero puede ser de uno a cinco años de prisión y una multa de cinco a diez veces el valor de los bienes o rentas omitidos o inexactamente declarados.

Calendario de impuestos 2024 de la DIAN

Conclusión

El calendario tributario en Colombia es una herramienta de suma relevancia en la gestión fiscal del país al establecer plazos y fechas críticas para el cumplimiento de las obligaciones tributarias tanto para individuos como para entidades comerciales

El establecimiento de cuotas y meses distintos para el pago de un mismo impuesto en Colombia generalmente obedece a la necesidad de distribuir la carga tributaria de manera equitativa a lo largo del año y facilitar la gestión fiscal.

Al dividir los pagos en cuotas y asignar fechas específicas, se busca evitar concentraciones masivas de obligaciones tributarias en periodos cortos, lo que podría generar dificultades logísticas y financieras para los contribuyentes y la administración tributaria.

Finalmente, la incorporación de nuevos tributos, como el Impuesto Nacional sobre Productos Plásticos de un Solo Uso (IPPU) en 2022, ha introducido cambios significativos para algunas entidades en el complejo panorama tributario colombiano.